L‘argomento più discusso nelle ultime settimane è sicuramente il rallentamento dell’economia globale se non il rischio imminente di una vera e propria recessione negli US: giusto un paio di giorni fa IMF ha ridotto le prospettive sulla crescita attesa per il 2019.

L’argomento più frequentemente citato a sostegno di questa previsione è l’inversione della curva dei tassi, ben evidenziata nel grafico qui sotto preso dall’enorme database della Federal Reserve Bank of St. Louis: secondo un paper di un’altra banca nel sistema della Federal Reserve, questa volta di San Francisco, ogni recessione degli ultimi 60 negli US è stata preceduta dall’inversione della curva dei tassi.

Queste paure sono ancora più evidenti nella forma della curva dei tassi: mentre lo scorso anno era quella classica crescente, oggi la parte a medio termine ha invece tassi più bassi (seppur di poco) rispetto a quelli a breve, indicando che il mercato si aspetta un rallentamento dell’economia e una politica monetaria più accomodante.

Nota: i vari punti delle curve sono ottenuti per interpolazione da quelli disponibili.

Oltre a questi indicatori, ce ne sono altri sulla produzione industriale e gli scambi commerciali (Baltic Dry Index, Manufacturing PMI, …) che puntano nella stessa direzione. Le conclusioni sembrano essere chiare: i recenti dati economici sono senz’altro tra “deboli” ed “insoddisfacenti” ed il mercato rialzista sta per finire.

Eppure, tutto questo suona alquanto strano. Ci sono quattro “prezzi” che tendono ad avere un significativo impatto sia sul ciclo economico che sulle attività finanziarie: a) i tassi d’interesse a lungo termine; b) lo spread delle obbligazioni corporate; c) il prezzo del petrolio, e d) il valore del dollaro. Nessuno di questi oggi sta suonando particolari campanelli d’allarme.

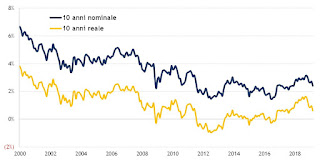

I rendimenti obbligazionari rimangono bassi quasi ovunque: negli US i tassi reali sono risaliti rispetto ai livelli negativi del periodo 2011-2016, ma ad appena 0,7% non dovrebbero essere un freno all'economia.

Nota: i tassi reali sono ottenuti sottraendo al tasso nominale l’inflazione media nei 10 anni precedenti.

Nonostante l'elevato debito delle aziende, gli spread delle obbligazioni corporate rimangono all'interno della loro variazione storica.

Negli ultimi mesi il prezzo del petrolio ha ritrattato i rialzi della prima metà del 2018: a circa $60/barile è ancora $15 sotto la media degli ultimi 10 anni.

Infine, nonostante l’ossessione per le sue oscillazioni, dal 2014 il dollaro è rimasto molto stabile, con una variazione contenuta rispetto al passato.

In sintesi, oggi non sembra essere presente nessuno dei “soliti sospetti” che tipicamente precedono e causano una recessione (rispetto agli indicatori che incorporano le previsioni di una sua realizzazione): nessun picco nel prezzo del petrolio, nessun aumento marcato dei tassi reali o degli spread, nessun disturbo nei mercati dei cambi. Eppure la crescita globale è mediocre.

Ho trovato 5 possibili spiegazioni: non pretendo che siano esaustive (ce ne possono essere altre) né che una o più di esse sia quella corretta.

Ipotesi #1: in realtà non c’è nessun freno all’economia

I dati recenti sono solo rumore di fondo: questo è esattamente il messaggio che sembrano mandare i mercati azionari, che nonostante alcuni downgrade degli utili hanno ampiamente recuperato le perdite degli ultimi mesi del 2018.

Se le cose stanno veramente così e la recente debolezza economica può essere considerata solo una pausa, allora il rally nelle obbligazioni potrebbe scomparire così velocemente come è apparso: se si scopre che la crescita non si sta deteriorando, le curve dei tassi dovrebbero riprendere la loro forma classica, e soprattutto spingersi verso l’alto.

Purtroppo, le cose potrebbero non essere così semplici.

Ipotesi #2: il freno è politico

Conosciamo tutti le incertezze correnti nel mondo economico: Brexit, guerra commerciale US-Cina, avanzata dei movimenti populisti in Europa, tensioni geopolitiche (non ultima quella tra India e Pakistan), …

È comprensibile che in questo contesto molte decisioni di investimento da parte delle aziende siano state rimandate, contribuendo al rallentamento economico: questo vorrebbe dire che potrebbe essere temporaneo perché non dovuto agli eccessi del passato.

Allo stesso tempo tuttavia, non è chiaro quale potrebbe essere l’elemento che rimuove questa incertezza e rovescia le dinamiche negative. Il mondo è sempre incerto, e le aziende non decidono di non investire solo perché non hanno visibilità immediata sul futuro: basta pensare allo scoppio della bolla Internet nel 2000, alla guerra in Iraq, agli scandali Enron e Worldcom, tutti periodi nei quali erano ben presenti svariati motivi per essere cauti e tuttavia caratterizzati da crescita economica sostenuta.

L’interpretazione dei mercati azionari sembra essere che queste preoccupazioni svaniranno presto, ma i mercati obbligazionari non sono d’accordo.

Ipotesi #3: il vento contrario è limitato ad alcuni settori

Un motivo per essere scettici sull’ipotesi precedente è che in molti paesi (Cina in primis) il rallentamento non è legato agli investimenti aziendali quanto piuttosto a decisioni dei consumatori: come mostra il grafico qui sotto, le vendite di auto e smartphone sono state alquanto deludenti negli ultimi mesi.

Fonte: GaveKal

La domanda diviene quindi se questa debolezza è ciclica (possibile in un momento di bassi tassi d’interesse e bassa disoccupazione?) oppure strutturale: per questi due settori l’evidenza sembra indicare la seconda. I millennial sono molto meno interessati a guidare dei loro genitori (preferiscono usare ridesharing), mentre i più anziani potrebbero essere restii a comprare una nuova auto che rischia di essere obsoleta dopo pochi anni a causa di veicoli elettrici/ibridi o a guida autonoma. Per gli smartphone, è vero che le telecamere sono sempre più potenti e gli schermi migliori, ma negli ultimi 3/4 anni non ci sono state innovazioni tali da convincere i consumatori che necessitano di un upgrade di fascia e prezzo (l’ultima innovazione di Apple è stato il lancio di una carta di credito!).

Date le dimensioni e l'importanza di queste due industrie, forse i loro problemi aiutano a spiegare il rallentamento in corso, una combinazione che potrebbe essere letale soprattutto per alcuni paesi (Giappone, Germania e Corea del Sud).

Ipotesi #4: con le società che invecchiano, la crescita rimarrà contenuta

La crescita economica è data da due variabili: guadagni di produttività ed aumento della popolazione. Come tutti sanno, nella maggior parte dell'Occidente e dell'Est Europa (oltre che in Giappone ed alcuni paesi asiatici) la crescita della popolazione ha subito una contrazione o è addirittura in territorio negativo. Questo elemento da solo porterebbe ad una crescita economica più debole.

Quello che è meno chiaro è l'effetto sulla produttività: è vero che grazie ai miglioramenti negli stili di vita le persone sono attive più a lungo, ma resta il fatto che gran parte delle aziende che oggi stanno cambiando i modelli di business (Google, Facebook, Amazon, Alibaba, Apple, Tencent, Microsoft, ecc.) sono state create da fondatori di 20, 30 o al massimo 40 anni.

Al di là degli stimoli creativi di una società che invecchia, la domanda più pressante riguarda l’impatto sulle risorse pubbliche e private necessarie a sostenerla. Per fare un esempio: quando David Cameron fu eletto Primo Ministro in UK, la sua prima mossa fu di aumentare le pensioni pubbliche ed allo stesso tempo introdurre tasse universitarie per molti corsi che prima erano gratuiti. Questa scelta ha sicuramente senso politico (si guadagnano più voti assecondando gli anziani dei giovani), ma ha anche senso economico?

Se la bassa crescita di oggi riflette una transizione demografica, questo solleva un’ulteriore importante considerazione: il pubblico degli investitori può resistere ad un mercato ribassista? Se hai 30 anni e hai appena iniziato il tuo percorso di risparmi verso la pensione, un mercato ribassista è una benedizione, perché ti consente di acquistare più azioni ad un prezzo più conveniente: nel lungo termine questa è una buona notizia. Ma se hai 70 anni, è vero l’opposto: un mercato orso può essere un disastro che cancella una parte significativa dei tuoi risparmi. Con l’eccezione della bolla Internet, le famiglie US non sono mai state così presenti nei mercati azionari, sia in termini assoluti che in percentuale del totale delle attività.

Fonte: GaveKal.

Questo vuol dire che non solo non ci sono molti acquirenti marginali che potrebbero entrare nel mercato, ma anche e soprattutto che la popolazione in aggregato ha meno capacità di resistere ad uno shock finanziario rispetto a due decadi fa. Questo aiuta a comprendere la recente debolezza, per lo meno negli US: quando il mercato azionario cala precipitosamente come nella parte finale del 2018, i consumi calano immediatamente.

Ipotesi #5: stiamo entrando in una depressione secondaria

Provo a riassumere una teoria complessa. Per gran parte del 19° e 20° secolo, il volano dell’economia, più dei consumi, sono stati gli investimenti. I periodi di boom sono sempre stati dovuti all’aumento della domanda in alcuni settori (industrializzazione, ferrovie, post-guerre mondiali) che hanno portato ad enormi investimenti da parte delle aziende.

Ma quando la domanda si è stabilizzata, o peggio ancora ha iniziato a scendere, le varie industrie si sono ritrovate con un eccesso di capacità produttiva che ha portato al crollo dei profitti ed a fallimenti (“depressione primaria”). Questa è stata seguita da una fase di liquidazione degli eccessi che ha permesso alle economie di riprendersi, ma solo temporaneamente (3-4 anni), con la domanda per molti beni in declino strutturale che ha causato una “depressione secondaria”.

È facile, ai giorni nostri, guardare alla Cina negli ultimi 20 anni e vedere un paese che ha attraversato il più grande boom di spese in conto capitale nella storia: non dovremmo quindi sospettare che abbia investito troppo? E non dovremmo preoccuparci anche dei paesi che hanno alimentato questo boom e ne hanno tratto benefici (la Cina stessa, ma anche Germania, Corea del Sud, Brasile e Australia)?

Uno dei principali indicatori di uno shock deflazionario è la performance delle banche, che tendono ad essere una puntata a leva sull'attività economica: e la performance recente delle banche soprattutto in Europa è tutt’altro che incoraggiante.

Una depressione secondaria oggi sarebbe particolarmente dannosa perché avverrebbe con tassi d’interesse già bassi (quindi nessuna leva dalla politica monetaria) e deficit di bilancio elevati quasi ovunque (quindi poca leva anche dalla politica fiscale).

Se stiamo entrando in una depressione secondaria, evitate i titoli finanziari, quelli più ciclici e tutti quelli high-beta. Al contrario, sarebbero da possedere i titoli di stato.

Conclusione

L’attuale andamento macro-economico è un enigma: con tassi reali bassi, spread ridotti, petrolio a buon mercato e dollaro stabile, l’economia globale dovrebbe essere in espansione, ma non è così.

Due possibili spiegazioni:

- È solo una fase temporanea, possibilmente legata all’incertezza politica

- Questa volta è veramente diverso

- Per problemi strutturali in alcune industrie chiave: questo non è certamente ideale ma nemmeno un disastro per il resto dell’economia

- A causa dei cambiamenti demografici: di nuovo, non ideale ma non catastrofico, limita le leve di politica fiscale ma non porta necessariamente a mercati ribassisti

- Siamo in una depressione secondaria: il boom di investimenti in Cina è giunto alla fine (con possibili massicci write-off), ed i bassi tassi d’interesse degli ultimi 10 anni hanno anticipato ad oggi la crescita futura. Sfortunatamente, potremmo rimpiangere di aver divorato oggi le provviste messe da parte per domani.

Come anticipato nell’introduzione, non ho una conclusione ben delineata su come posizionarsi adesso, e dubito di tutti quelli che invece hanno certezze su come si evolverà la situazione e cosa fare esattamente: una recessione è possibile (probabile, se preferite), ma questo è nella natura dei cicli economici.

La mia preferenza rimane per decisioni di tipo micro e per lo stock-picking (i.e., non influenzate da aspettative sull’andamento macro nel breve periodo): come discusso nel post linkato all’inizio, la differenza consiste essenzialmente nell’assegnare valori e timing specifici alle variabili economiche nella determinazione delle proprie scelte. Un buon investimento non ha bisogno di circostanze eccezionali per produrre rendimenti decenti. Un investimento meno buono poggia la sua tesi sull’avverarsi di un particolare scenario ma soffre se si realizzano condizioni diverse (ad esempio i titoli finanziari in situazione di crescita sostenuta vs. deflazione). Un pessimo investimento è invece uno i cui risultati si basano sul verificarsi contemporaneamente di varie condizioni che richiedono tutte l’avverarsi del best scenario.

Mai sentita questa distinzione tra buono / meno buono / pessimo investimento; complimenti perchè mi ha illuminato in maniera sintetica ed efficace.

RispondiEliminaA mio parere, vista la compresenza di attuali condizioni macro favorevoli (tassi bassi, dollaro ok, ampia liquidità in pancia alle aziende e comunque disponibile dal sistema bancario) la attuale pseudo-stagnazione è figlia delle politiche monetarie globali degli ultimi dieci anni.

Ma tutto 'sto debito corporate emesso a tassi risibili ora a cosa serve? e sarà rinnovabile da un emittente che nel frattempo ha fatti megainvestimenti e ora soffre di sovracapacità produttiva?

A me sembra che dopo un pranzo nuziale da dieci portate per un bel po' non avrai fame.

Concordo molto anche sulla spiegazione demografica - by the way, con una piramide contributiva sempre più rovesciata come pagheremo le pensioni sarà ridere - ma anche perchè le nuove generazioni sono "light consumer"; complice un generalizzato calo degli stipendi hanno una minore ossessione del possesso di molti beni "voluttuari" a favore dell'ottimizzazione del loro utilizzo.

In un tale contesto resta la ricerca dei quadrifogli, ma per lo stock picking o si è bravi come lei o siamo abbastanza fregati.

Si resta pecore da Etf a brucare qua e là (quando va bene).

In realtà lo stock-picking non richiede eccezionali capacità di analisi, alla fine sono 4/5 variabili che fanno la differenza. Ma per chi preferisce la diversificazione, gli ETF vanno benissimo (purché anche qui non si tenti di fare market timing)

Eliminaimpossibile a mio parere trovare una soluzione da un punto di vista austriaca una dinamica di boom e bust molto lunga causata da politiche monetarie fortemente espansive sembra fotografare molto bene la situazione con magari uno scenario giapponese evidenziato dai bassi rendimenti reali sui bond. Una cosa da prendere in considerazione è anche il cambiamento di paradigma che ha provocato Amazon sull'economia mondiale vedasi tutte le discussioni sull'inflazione al palo da molti anni. Per finire come investitore è basilare cercare di individuare il valore intrinseco delle società su cui si investe senza farsi prendere dal rumore di fondo presentato dalla big picture

RispondiElimina