Uno degli argomenti più discussi negli ultimi giorni è stato un sempre interessante report di GMO (“An Investment Only a Mother Could Love: The Case for Natural Resource Equities”), e non è la prima volta che Jeremy Grantham si sbilancia sul settore delle risorse naturali.

Il punto principale dell’analisi è che un investimento nelle azioni legate alle commodities ha storicamente prodotto, in termini reali, ottimi rendimenti anche in assenza di un mercato rialzista nei prezzi delle materie prime sottostanti, grazie all’equity risk premium. (Per inciso, questi grafici dimostrano come non è vero che le commodities proteggono dall’inflazione nel lungo periodo, in quanto il loro rendimento reale è vicino allo zero se non negativo: per una trattazione più dettagliata si può vedere anche questo report di Dylan Grice.) In aggiunta, l’analisi conferma che per un investitore le azioni di queste aziende sono l’unica vera alternativa per avere un’esposizione alle commodities, perché i rendimenti di un investimento tramite futures sono decisamente inferiori a causa del roll yield negativo. I grafici che accompagnano il report sono molto utili per chiunque volesse fare marketing di un commodity equity fund.

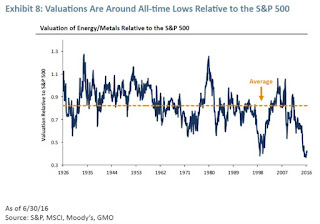

Personalmente sono d’accordo con le considerazioni fatte, quello che mi convince molto meno nella tesi di GMO è la seguente affermazione: “By some valuation metrics, resource equities have looked extremely cheap throughout 2015 and the first half of 2016, and that may bode well for future returns.” A supporto di quanto detto viene proposto questo grafico:

Secondo la metrica utilizzata da GMO (una combinazione di P/E normalizzato, P/BV e dividend yield) il settore energia/metalli non è mai stato così a buon mercato dal 1998, quando il petrolio stava a $15. Guardando ai fondamentali delle oil & mining majors (quelle maggiormente rappresentate nei tradizionali ETF) l’impressione è invece che la loro valutazione non sia così cheap come sembra a prima vista.

Riprendo una tabella già usata in passato, alla quale oltre ho aggiunto anche BHP Billiton per il settore minerario (il P/E è normalizzato su 7 anni per mantenere la metodologia di GMO:

Prendiamo ad esempio Royal Dutch Shell (RDS), con un dividend yield di quasi 8%, un P/E normalizzato di 11x ed un P/BV di 1x. Se confrontate con S&P500/MSCI World, queste metriche sono sicuramente attraenti, ma quanto sono affidabili? [NB: Grantham stesso ammette a pagina 9 che: “The valuation metrics in the composite valuation used for Exhibit 8 […] are obviously imperfect”.]

Un dividend yield atteso di 8% è senz’altro allettante, ma come è evidente dalla tabella negli ultimi anni tutte le majors hanno potuto pagare sostanziosi dividendi solo grazie all’accesso ai mercati del credito: per RDS cash dividend cover è stato di 125% negli ultimi 3 anni e nel 2015 è sceso a 90%.

Vediamo il P/E: se riteniamo che un P/E normalizzato di 11x sia rappresentativo dovremmo essere troppo preoccupati dalla bassa dividend cover. Ma è veramente così? Questi sono i dati di RDS sul periodo analizzato:

Come è ovvio aspettarsi, la redditività di ogni major dipende in maniera significativa dai prezzi del petrolio. Il 2014, quando l’oro nero ha cominciato a scendere da $110 a $50, è stato comunque un anno “decente”: in almeno 5 dei 7 anni usati per la “normalizzazione” il petrolio ha trattato tra $70 e $100, in media il doppio del prezzo attuale. Normalizzare gli utili/cashflows può servire solo se si ritiene che le variabili siano mean-reverting sul periodo di analisi. Questa però è una previsione sull’andamento del prezzo del petrolio, che lo stesso Grantham ammette essere quasi impossibile da fare: “On average, the forecasts ended up being more than 30% off from realized prices.”

Vediamo infine l’ultima metrica utilizzata. È immediato dire che RDS ad un P/BV di 1x è a sconto rispetto al resto del mercato (S&P 500 è a 2,8x): ma questo non dovrebbe essere una sorpresa, visto che l’indice è dominato da aziende in settori che trattano a P/BV molto più alti (tecnologia, servizi, consumer staples), in molti casi totalmente irrilevanti per la loro valutazione.

Non solo, il P/BV non è più “quello di una volta”, ovvero una proxy oggettiva di quello che è stato investito nel business nel corso del tempo (replacement cost). Ad esempio, RDS valuta i giacimenti ed i relativi diritti di sfruttamento sulla base di un DCF, ovvero un modello che per sua natura è invece forward-looking e soggettivo, utilizzando un tasso di sconto di 6%: il valore attuale di questi assets è basato implicitamente sull’assunzione che i tassi d’interesse rimarranno bassi.

Dato che non possiamo prevedere l’andamento futuro del petrolio, prendiamo come riferimento l’ultimo anno, il primo nel quale il prezzo è stato attorno a $50-$60. Poiché i valori di EBIT ed utili netti sono distorti da impairments, partiamo dall’EBITDA di $23,5 miliardi (i dati di Q2 2016 sono ulteriormente distorti dall’acquisizione di BG Group, completata a febbraio 2016): siamo ottimisti ed ipotizziamo che il management riesca ad adattarsi alla nuova situazione macroeconomica (non tutta la redditività dipende dal solo prezzo del petrolio), ad esempio spremendo nuove sinergie dalla recente acquisizione (che alla fine è stata un’enorme scommessa sul Brasile e su LNG), ed ipotizziamo che EBITDA nei prossimi anni sarà di $28-$30 miliardi (+20%-30%), più o meno i livelli del 2009.

Con un enterprise value di $290 miliardi, RDS tratterebbe ad un forward EV/EBITDA più o meno di 10x, non poco per un business che dipende così tanto da alti prezzi delle commodities e che richiede costanti investimenti soltanto per mantenere le riserve esistenti. Negli ultimi 10 anni RDS ha infatti speso in capex in media circa 150% degli ammortamenti (solo negli ultimi 18 mesi è scesa attorno a 100%), senza per altro aumentare le riserve disponibili. Per questi motivi il management si aspetta di spendere nel prossimo futuro tra $22 miliardi e $25 miliardi annualmente (nel primo semestre 2016 sono già stati investiti $11 miliardi). Questo vuol dire che i FCF attesi saranno compresi, approssimativamente, tra $3 miliardi e $8 miliardi, ovvero tra 1% e 3% di EV. La valutazione corrente è basata in gran parte su un aumento dei prezzi del petrolio.

Conclusioni

Le metriche di GMO, per loro natura, fanno affidamento su un significativo rimbalzo nei prezzi delle materie prime per essere valide, cosa che dichiarano apertamente all’inizio del report: “We believe the prices of many commodities will rise in the decades to come due to growing demand and the finite supply of cheap resources.”

Questo è assolutamente possibile, anzi probabile, ma è ben diverso da dire che il settore è cheap in senso assoluto. E quando questo succederà è ancora tutto da vedere: se i prezzi delle commodities non risalgono in maniera duratura, le prospettive a breve termine per le majors sono piuttosto di un taglio dei dividendi (come già accaduto ai buyback) o un ulteriore aumento del debito. Le migliori opportunità potrebbero presentarsi tra qualche tempo proprio in seguito ad uno di questi eventi.

PS: ovviamente, anche i miei numeri e le conclusioni sono solamente “ipotesi”, ed il settore energy & mining include aziende molto differenti dalle majors: queste sono infatti orientate a stabili e crescenti dividendi, mentre le altre aziende, più piccole, sono spesso focalizzate su accrescere riserve/produzione o su essere i produttori con i minori costi unitari.

Domanda da ignorante neofita: ma perché le aziende quando non fanno cassa a sufficienza vanno a pagare lo stesso i dividendi (magari indebitandosi pure) anzi che tirare la cinghia?

RispondiEliminaPerchè è quello che "vogliono" gli investitori da queste aziende considerate mature: dividendi costanti e con una crescita stabile nel tempo. Tagliare i dividendi per queste aziende è considerato come un "sacrilegio".

EliminaE non solo, verrebbe percepito come sintomo di problemi tangibili, con una spirale di sell-off importante e riduzione del credito.

EliminaAh, come la banche Italiane.

EliminaVediamo se MPS dà il dividendo quest'anno. :)

è più probabile che MPS le dia due bancari in esubero da portare a casa e sfamare...

Eliminaper la banche il discorso è un po' diverso: hanno dei limiti patrimoniali da rispettare, ed oggi sono le autorità di controllo (stress test, etc...) a dire se e quanti dividendi possono pagare.

EliminaCi sono alcuni settori che pagano elevati dividendi perchè non hanno grosse necessità di reinvestimento, il tabacco su tutti: ma energia ed utilities (altro settore ad alto dividend yield e "ritenuto" stabile) devono invece investire anche solo per rimanere competitivo, quindi gli elevati dividendi sono tutt'altro che garantiti.

Come spesso accade l'evento geopolitico inatteso manda all'aria l'analisi più fine: l'OPEC ha trovato un primo accordo ieri sera!

RispondiEliminaThat's life! non mi sembra però che il prezzo del petrolio abbia reagito alla notizia

Elimina